Muchos aseguradores de vida están combinando la información tradicional de pólizas con datos de terceros para mejorar el proceso de suscripción, aumentar la eficiencia operativa y obtener una mejor comprensión de la experiencia histórica de mortalidad, morbilidad y lapsación.

El gran número de conjuntos de datos de terceros disponibles hace que sea un desafío cuantificar los beneficios de integrar la información en un contexto de seguros. Hacerlo requiere un marco que apoye las evaluaciones analíticas y actuariales en conjunto.

Las evaluaciones analíticas miden la fuerza de la relación estadística entre los datos tradicionales de la póliza y el conjunto de datos de terceros. Sin embargo, las evaluaciones analíticas no capturan los costos versus beneficios de integrar los datos en una base de precios existente u otros contextos actuariales. La evaluación actuarial también proporciona los conocimientos adicionales necesarios para cuantificar los beneficios adicionales de los datos de terceros.

Acerca de los Datos de Terceros

Los datos tradicionales de seguros de vida incluyen edad, género, estado de fumador, suma asegurada, prima planificada, año de la póliza y clase de riesgo. Estos tipos de datos comúnmente influyen en las suposiciones actuariales sobre la mortalidad y el potencial de lapsación y, de manera implícita, en las suposiciones sobre la salud y la riqueza del individuo.

Los datos de terceros a menudo proporcionan variables con una relación más explícita con la salud y la riqueza. Los tipos comunes de información de terceros son datos crediticios, datos de marketing, registros electrónicos de salud y de laboratorio, y reclamaciones de seguros de salud. Los datos de comportamiento, como los registros criminales y de vehículos motorizados, también pueden ser útiles.

Los datos relacionados con la salud, como las reclamaciones de farmacia, los registros médicos y los resultados de pruebas de laboratorio, permiten una suscripción acelerada de pólizas de vida individuales, es decir, suscribir pólizas sin exámenes paramédicos tradicionales solicitados por el asegurador. El uso de estos datos está creciendo también en el seguro de vida grupal.

Los datos relacionados con la riqueza, como las variables crediticias (por ejemplo, pagos atrasados) y los datos de marketing (por ejemplo, tasa de ahorro), proporcionan una visión más amplia de la riqueza que la suma asegurada y la prima planificada. El análisis de datos también ha mostrado una correlación entre los datos crediticios y los resultados de mortalidad.

Haga clic aquí para ver el video incluído en la versión original de este artículo, publicada en octubre de 2022.

Evaluaciones Analíticas

La evaluación analítica de los datos de terceros es fundamental para establecer una base sólida para suposiciones confiables. Para cuantificar la fuerza de las relaciones individuales entre los datos de terceros, los factores de riesgo existentes y las evaluaciones analíticas, los actuarios y los científicos de datos a menudo utilizan medidas de correlación. Las preguntas que tales medidas responden son:

- ¿Los factores de riesgo existentes se correlacionan con los datos de terceros?

- ¿Qué tan fuerte es la relación entre las variables?

- ¿Los valores extremos, ya sean muy bajos o muy altos, en los datos de terceros son más informativos?

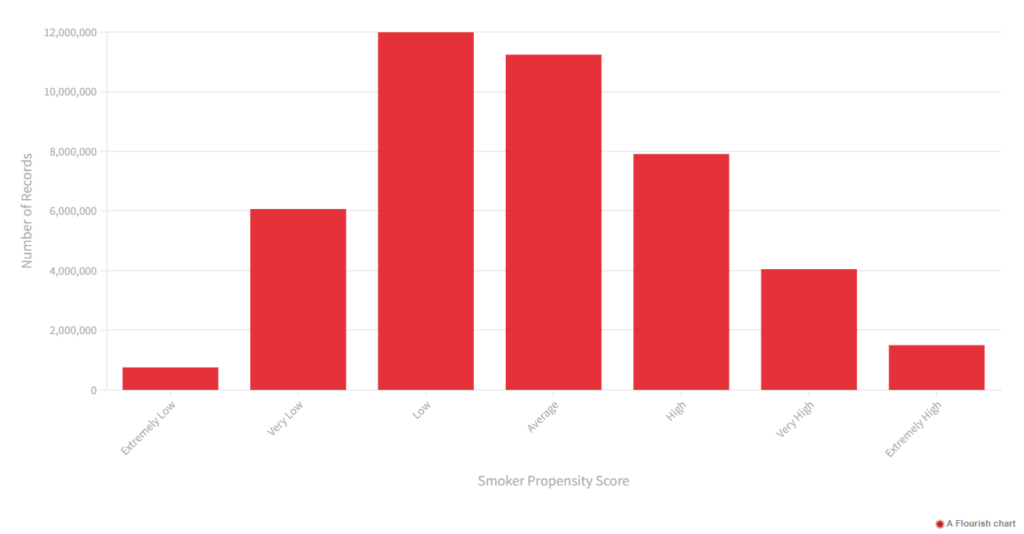

Los factores de riesgo tradicionales, como la clase de suscripción para la mortalidad o la suma asegurada y el año de la póliza para la lapsación, merecen ser examinados en relación con las variables de terceros. Por ejemplo, ¿el estado de fumador divulgado se correlaciona con una variable de propensión a fumar de terceros? También deben examinarse las correlaciones no obvias, como las relaciones entre la propensión a fumar y la suma asegurada.

Al calcular las correlaciones, considere tanto las medidas estratificadas como las no estratificadas. Por ejemplo, una variable de terceros puede tener una distribución desigual, con la mayoría de las personas teniendo puntuaciones promedio y algunas ubicadas en los extremos.

Figura 1: Distribución de la Propensión a Fumar

Una muestra estratificada (como se muestra en la Figura 2) nivela la distribución. Si la correlación aumenta, significa que los valores extremos son más informativos.

Figura 2: Distribución de la Propensión a Fumar (estratificada)

Evaluaciones Actuariales

Las evaluaciones actuariales cuantifican el impacto total del uso de datos de terceros en la fijación de precios y segmentación de riesgos existentes. La pregunta clave es: ¿Cuál es la ganancia potencial de integrar estos datos en la base esperada? También es importante preguntar si la información es suficiente para justificar el uso de datos específicos de terceros.

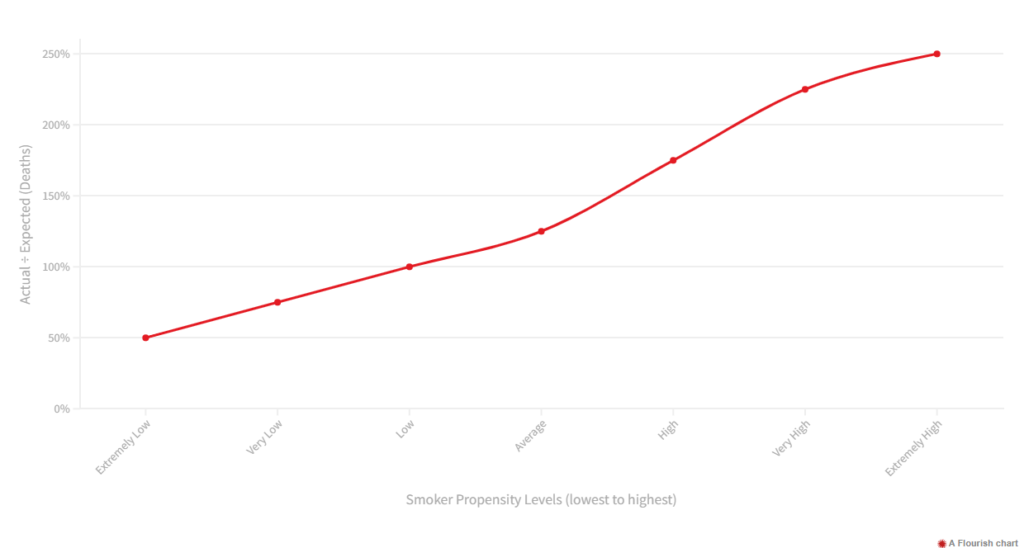

Para las evaluaciones actuariales, los gráficos de elevación son útiles porque revelan tendencias para segmentar la mortalidad, morbilidad o longevidad en todo el espectro de atributos de datos de terceros.

Para construir un gráfico de elevación, comience con un estudio de experiencia actuarial existente utilizando campos típicos como los beneficios esperados que la compañía de seguros espera pagar. Si es un estudio de mortalidad, use el número de muertes y agregue los atributos de datos de terceros. Volviendo al ejemplo de la propensión a fumar, los actuarios pueden calcular la suma de muertes reales sobre la suma de muertes esperadas dentro de cada nivel. Cuanto más ascendente sea la línea en un gráfico de elevación, mayor será el valor predictivo.

Figura 3: Elevación de la Propensión a Fumar (muestra 5x de elevación)

Los gráficos de elevación son útiles para modelos construidos utilizando múltiples variables de terceros. Por ejemplo, un modelo que considera la propensión a fumar junto con factores socioeconómicos y de comportamiento puede usarse para predecir el número real de muertes o resultados de morbilidad, como las tasas de incidencia por cada conjunto de datos. La evaluación puede ser especialmente útil para la suscripción de seguros de vida grupales. Después de realizar un análisis en vigor y de experiencia, los actuarios pueden pasar a integrar los resultados en la fijación de precios para la segmentación de riesgos.

Conclusión

Combinar diferentes tipos de datos de terceros con información de seguros tradicional a través de modelos predictivos puede proporcionar una visión más profunda para mejorar el proceso de suscripción, aumentar la eficiencia operativa y obtener una mejor comprensión de la experiencia histórica de mortalidad, morbilidad y lapsación. Cuanto más exhaustiva sea la evaluación de los datos de terceros, mayor será su valor para ayudar a las aseguradoras a mejorar la eficiencia operativa y la experiencia del cliente.