Desafíos y soluciones para la introducción de nuevos productos en una región de alto potencial de crecimiento

Puntos clave

- América Latina presenta un mercado objetivo atractivo para las aseguradoras que buscan expandir su presencia internacional.

- Las oportunidades incluyen una clase media emergente, baja penetración hasta la fecha y socios dispuestos a facilitar la entrada.

- Existen desafíos, como la baja adopción digital y limitaciones en los canales de distribución, pero ya hay soluciones disponibles.

América Latina, compuesta por 33 países según las Naciones Unidas, abarca dos continentes y múltiples islas, con una diversidad cultural, lingüística y tradicional profundamente marcada.

Sin embargo, en lo que respecta a la industria de los seguros, hay una característica común predominante: la oportunidad. El mercado de seguros de América Latina es un terreno fértil para el crecimiento e innovación, lo que promete beneficiar tanto a las compañías aseguradoras como a mejorar la calidad de vida de los ciudadanos promedio.

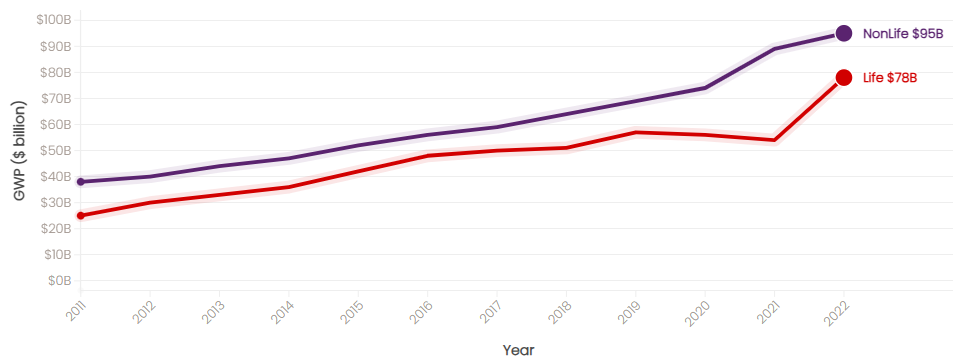

Actualmente, América Latina es uno de los mercados de seguros con mayor crecimiento a nivel mundial. Un estudio de nueve países —Argentina, Brasil, Chile, Colombia, Ecuador, Guatemala, México, Panamá y Perú— reveló un aumento del 212% en las primas brutas de seguros de vida emitidas entre 2011 y 2022. Ese aumento es sólo una parte del crecimiento general en el mercado de seguros, que pasó de 63 mil millones en primas brutas de seguros de vida emitidas en 2011 a 173 mil millones en 2022, un incremento del 176%.

Total de primas brutas emitidas en América Latina

(En miles de millones de dólares)

No obstante, la diversidad de este mercado conlleva desafíos únicos que las aseguradoras deben identificar y abordar para maximizar su éxito en la región.

Este artículo examina el alcance de la oportunidad en América Latina y profundiza en los desafíos que enfrentan las aseguradoras que buscan desarrollar productos en la región, utilizando la experiencia de RGA durante décadas en América Latina para derivar lecciones aprendidas.

Las oportunidades

Las perspectivas estratégicas más inmediatas para las aseguradoras en el mercado latinoamericano se extienden a tres áreas principales.

Un mercado objetivo emergente

El éxito en el desarrollo de productos no radica únicamente en ofertas innovadoras, sino en comprender a fondo el mercado objetivo, que en América Latina es la clase media emergente.

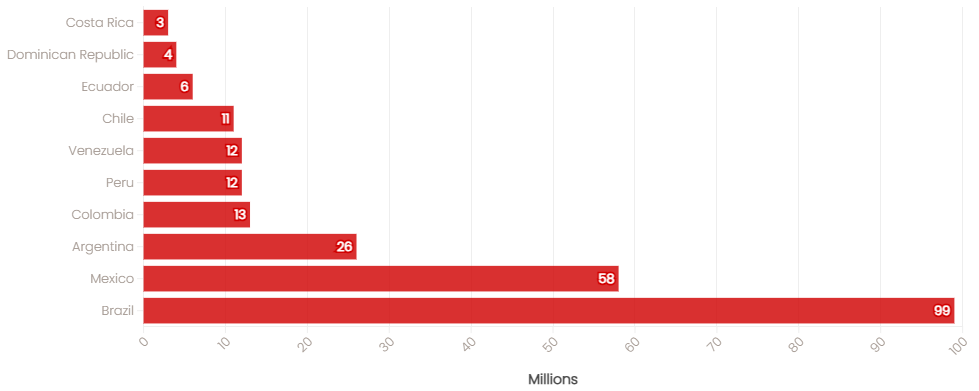

La clase media en América Latina se ha más que duplicado en los últimos 30 años, pasando de 120 a 274 millones de personas. Lo que es aún mejor: este crecimiento se ha acelerado en las dos últimas décadas. Hoy en día, el 48% de la población latinoamericana se considera clase media, frente al 32% en 1981.

Los 10 principales países de clase media en América Latina

Este crecimiento no está ocurriendo a expensas de los más ricos, sino para beneficio de aquellos que antes se consideraban parte de los sectores más pobres de la región. El porcentaje de personas en la clase baja en América Latina se ha reducido y ahora es igual al de la clase media recién formada. El crecimiento de la clase media ha sido impulsado por una combinación de creación de empleo, que ha reducido las tasas de desocupación laboral, y un cambio de empleo informal, como el trabajo diario, la manufactura o la agricultura a pequeña escala, o los servicios de transporte no autorizados.

Según el Banco Mundial, un tercio de la población considerada clase media o alta en América Latina está a un paso de regresar a la pobreza debido a eventos como desastres naturales, enfermedades graves o pérdida de empleo. Este contexto refuerza la importancia de los seguros como una solución de protección financiera.

Baja penetración

El mercado latinoamericano está en gran medida sin explorar cuando se trata de protección a través de seguros. Por ejemplo, mientras que aproximadamente el 50% de la población en los EE.UU. tiene seguro de vida, menos del 15% de la población latinoamericana posee pólizas. La densidad de seguros —definida como las primas pagadas anualmente por persona— es drásticamente menor en América Latina (295 millones de dólares) que en los Estados Unidos (7,500 millones de dólares).

Junto con el crecimiento de la clase media, esta baja penetración resalta aún más la oportunidad en América Latina.

Un socio esperando

¿Entonces cómo ingresan las aseguradoras a este mercado emergente? Los actores locales dominan alrededor de dos tercios del negocio de seguros de salud y vida en América Latina, y aproximadamente la mitad del mercado no vida. Las empresas globales representan la mayor parte del otro tercio, con los jugadores regionales teniendo alrededor del 2% de las primas brutas de seguros de vida emitidas.

Establecer alianzas estratégicas con instituciones financieras ha demostrado ser un plan altamente efectivo para impulsar el crecimiento de los servicios de banca de seguros en la región. RGA ha formado una alianza con BBVA para expandir el alcance de sus productos en el mercado latinoamericano. Además, RGA, en colaboración con uno de sus principales socios globales en el sector de seguros, está en proceso de firmar un contrato con una importante empresa mundial de servicios financieros para desarrollar un nuevo producto para sus clientes. Una relación sólida con la banca de seguros confirma la integración vertical y el acceso a diversos canales de distribución, fomentando la innovación de productos.

Por ejemplo, uno de los productos destacados de RGA en América Latina es un producto quirúrgico que se diferencia de las ofertas tradicionales. En lugar de cubrir un conjunto específico de condiciones, excluye una lista de enfermedades y eventos, y cubre cualquier cirugía calificada que requiera hospitalización por al menos 48 horas. Esta oferta fue diseñada en conjunto con BBVA, el principal actor de banca de seguros en México, y ha sido bien recibida en el mercado.

Los desafíos (y soluciones potenciales)

Las aseguradoras que buscan ingresar o expandirse en América Latina deben considerar obstáculos adicionales. Estos desafíos reflejan realidades del mercado que no se ven en regiones más desarrolladas, como Estados Unidos, Europa y gran parte de Asia.

Baja adopción digital

En América Latina, los productos exclusivamente digitales enfrentan barreras debido a la falta de infraestructura adecuada y medios financieros en la clase media emergente. Según una encuesta de 2022 realizada por McKinsey y LIMRA, los consumidores latinoamericanos aprecian la interacción digital, con más de dos tercios comenzando su búsqueda de seguro de vida en línea. Sin embargo, la mayoría de esas pólizas no se compran finalmente a través de canales digitales.

Los agentes y corredores siguen siendo el canal de distribución dominante en América Latina. RGA aprendió el alcance de esa dominancia cuando intentó introducir un producto innovador para diabéticos tipo 2. Llamado Amae, utilizaba aplicaciones móviles que permitían una interacción continua con el asegurado, proporcionando recordatorios personalizados de salud, acceso a servicios médicos y seguimiento del estado de salud. A través de campañas dirigidas en plataformas como Facebook e Instagram, RGA creó una comunidad activa de usuarios interesados, alcanzando a una población que tradicionalmente tenía menos acceso a productos de seguros.

Sin embargo, cuando Amae se lanzó oficialmente, no logró encontrar tracción. Entre otras lecciones, RGA aprendió que los consumidores en América Latina, en general, aún no están listos para una experiencia completamente digital. Como resultado, RGA está orientando Amae hacia una experiencia híbrida, que incluye la interacción con agentes a lo largo del recorrido del cliente, para ofrecer un servicio más personalizado alineado con las expectativas locales.

Dilema del canal de distribución

Si bien las ventas de seguros en línea han ganado terreno en América Latina, los clientes en la región aún prefieren la interacción con agentes. Sin embargo, los productos diseñados para los sectores de ingresos bajos y medios tienden a ser menos atractivos para los agentes debido a sus comisiones comparativamente bajas.

Por esta razón, RGA se ha centrado en establecer alianzas estratégicas con instituciones financieras. Esto ha demostrado ser un canal de distribución efectivo. Una vez más, un modelo híbrido que combine ventas digitales con asesoramiento personalizado de agentes en puntos clave del recorrido del cliente sigue siendo esencial para adaptarse a las preferencias locales.

Rentable y resistente

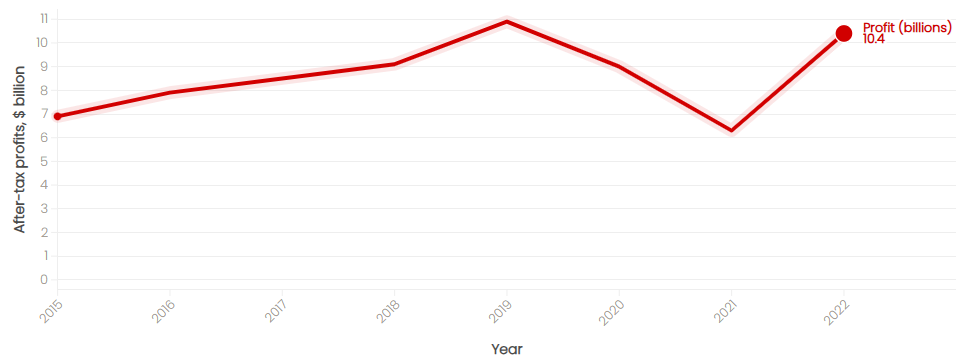

Desde las costas del Caribe y las ventosas llanuras de la Patagonia, hasta las bulliciosas ciudades globales de Ciudad de México y Sao Paulo, América Latina es una región rica en oportunidades para las aseguradoras. Sin embargo, la verdadera pregunta es si esa oportunidad es rentable. Los datos indican que sí lo es. Según un estudio de McKinsey & Company, la industria de seguros de América Latina es altamente rentable, medido por la rentabilidad sobre el patrimonio, en comparación con el promedio mundial y todos los demás mercados de seguros importantes. El análisis de McKinsey mostró que la rentabilidad sobre el patrimonio en América Latina fue del 22.3% en 2019 y del 16.6% en 2022, mucho mayor que el promedio mundial de 10.4% y 8.8%, respectivamente.

Además, el mercado latinoamericano ha demostrado ser resistente. Aunque el crecimiento de la rentabilidad se desaceleró durante la pandemia de COVID-19, permaneció saludable durante todo el período, generando 9 mil millones de dólares en ganancias en 2020, 6.3 mil millones de dólares en 2021 y 10.4 mil millones de dólares en 2022.

Esta rentabilidad y resiliencia refuerzan aún más a América Latina como una área de oportunidad para nuestra industria en el futuro.

Ganancias de la industria de seguros en América Latina

(En miles de millones de dólares)

Conoce más sobre el equipo de RGA en América Latina y explora cómo introducir mejores y nuevos productos, y hacer crecer las ofertas existentes en la región. Comienza tu viaje hoy.