Resultados de la Encuesta sobre Fraude en Seguros de Vida en EE.UU. 2024 de RGA/MIB

Puntos clave:

- Se estima que la industria de seguros pierde alrededor de 75 mil millones de dólares anualmente debido al fraude, lo que impacta tanto a los asegurados como a las aseguradoras.

- Capacitar a los suscriptores para identificar comportamientos antiselectivos y fraudes desde el inicio del proceso es fundamental para mejorar la detección y prevención.

- Las innovaciones futuras en la lucha contra el fraude incluyen el mayor uso de fuentes de datos contributivos, herramientas de inteligencia artificial y la evolución constante de las preguntas en las solicitudes, para mejorar la probabilidad de divulgación completa.

Preocupaciones sobre el fraude: detección, mitigación, prevención y costo son temas prioritarios para las aseguradoras de vida en EE.UU. Esta desafortunada realidad se refleja en los resultados de la Encuesta de Fraude en Seguros de Vida en EE.UU. 2024 de RGA/MIB.

El impacto financiero del fraude, la tergiversación y la antiselección en la industria aseguradora es significativo, con costos que trascienden a las aseguradoras. Se estima que cada hogar en Estados Unidos paga cerca de 600 dólares adicionales al año en primas para cubrir estas pérdidas. Es fundamental, por lo tanto, identificar e implementar enfoques efectivos para mitigar estos riesgos.

Con ese fin, RGA se asoció con MIB, líder en soluciones digitales y datos, para encuestar a las aseguradoras de vida de EE.UU. Los hallazgos ofrecen una visión sobre el impacto del fraude en sus negocios y sus perspectivas sobre la detección y el combate de este problema.

Desafíos del fraude

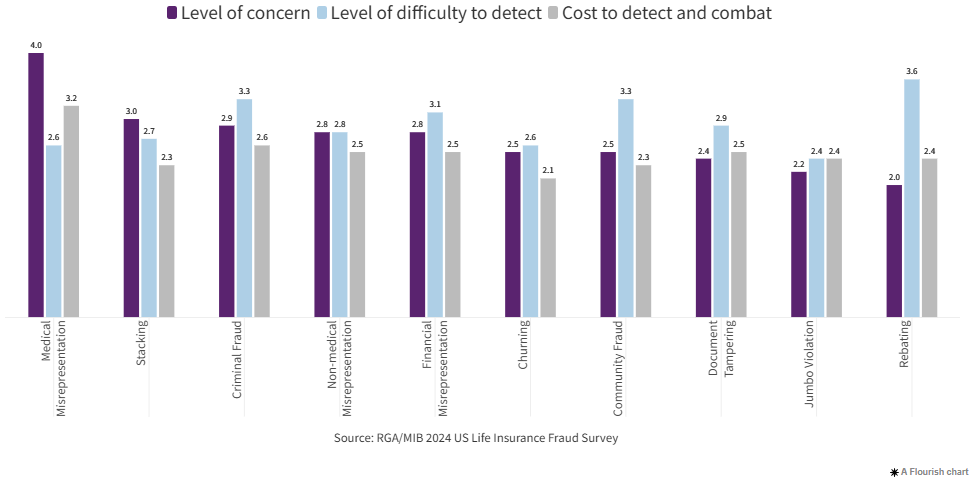

Los encuestados evaluaron su nivel de preocupación por distintos tipos de fraude, junto con la dificultad para detectarlos y el costo de combatirlos.

Nivel de preocupación

El área de mayor preocupación es la tergiversación médica, cuando un solicitante proporciona información médica falsa o incompleta, alcanzando una calificación promedio de cuatro en una escala de cinco (donde cinco refleja el nivel más alto de preocupación).

El stacking, que ocurre cuando un asegurado adquiere múltiples pólizas para incrementar su cobertura, fue la segunda preocupación más importante para las aseguradoras (tres). En la encuesta de 2016, el fraude por parte de agentes fue la segunda mayor preocupación.

En tercer lugar, con un promedio de 2.9, se encuentra el fraude criminal (por ejemplo, falsificación, alteración de pruebas de suscripción o muerte falsa).

Nivel de dificultad en la detección

Algunos tipos de fraude son particularmente difíciles de detectar para los aseguradores. Los encuestados consideraron el rebating (3.6) como el más difícil de detectar. Éste consiste en devolver parte de la prima o comisión de un agente/corredor al asegurado para atraer negocios a una aseguradora específica.

El fraude criminal y el fraude comunitario (cuando personas de comunidades nómadas o viajeros conspiran para ocultar enfermedades o condiciones médicas de un asegurado) se ubicaron en segundo lugar en dificultad de detección (3.3).

Costo de detección y combate

La industria de seguros destina recursos considerables para detectar y combatir el fraude. Las aseguradoras señalaron la tergiversación médica (3.2) como la más costosa. Esto fue seguido por el fraude criminal (2.6) y la tergiversación no médica (2.5), como omisiones de carrera, antecedentes de conducción adversos y/o no divulgación de actividades relacionadas con la aviación.

Figure 1: Challenges by fraud type

Average rankings of respondents indicating a level of difficulty (5=highest level)

El impacto del fraude

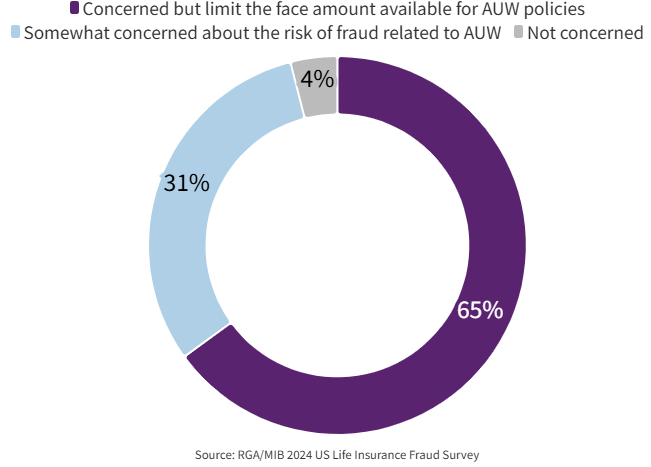

El 96% de las aseguradoras que ofrecen productos de suscripción acelerada se encuentra preocupado por el fraude. En el contexto de la encuesta, los productos de suscripción acelerada se definen como procesos de suscripción completa que eliminan ciertos requisitos para solicitantes con características de riesgo favorables. Para mitigar los costos asociados, el 65% de los encuestados limita los montos de cobertura e introduce parámetros específicos de edad. Algunas aseguradoras también aumentan los requisitos de elegibilidad, incluyendo el historial de salud y médico.

Figure 2: Concern with fraud from carriers offering AUW policies

La representación médica incorrecta más común asociada con los productos de suscripción acelerada está relacionada específicamente con el uso de tabaco, seguida de otros tipos de falsificaciones. Según los hallazgos de la encuesta, se estima que el 22% de los casos son descartados del proceso de suscripción acelerada por discrepancias entre las declaraciones y las evidencias recopiladas. Los encuestados también indicaron que están limitando la cantidad de negocios de productos de suscripción acelerada emitidos para reducir el volumen y/o el costo de la clasificación incorrecta. Existe un mayor uso de requisitos de valor de protección en el proceso de selección o en los criterios de estos productos.

Las preocupaciones por fraude están dificultando la distribución de seguros en línea, y un 10% de las aseguradoras indica que carecen del apetito de riesgo necesario. De aquellas que ofrecen este tipo de distribución, el 60% limita los montos de las pólizas y establece restricciones de edad para protegerse contra el riesgo de antiselección.

El poder de las personas

Las aseguradoras de vida están esforzándose por formar una sólida defensa contra el fraude. La encuesta de RGA/MIB encontró que una gran mayoría de los encuestados, un 84% en general, cuenta con individuos o equipos de investigación designados para detectar y responder a casos de fraude. De estos, más de la mitad utilizan una Unidad de Investigación Especial.

Estos equipos están compuestos, en promedio, por cinco empleados de tiempo completo, lo que representa un aumento significativo en comparación con los hallazgos de la encuesta de 2016, donde las aseguradoras tenían un promedio de sólo un empleado dedicado a combatir el fraude.

Revisando las herramientas disponibles

Las aseguradoras han intensificado sus esfuerzos para integrar más herramientas en sus estrategias de prevención de fraude. Desde la encuesta de 2016, las opciones disponibles han aumentado significativamente en número y capacidad.

Casi todos los encuestados informaron que utilizan historiales de prescripciones y los Servicios de Verificación de MIB y/o el Índice de Actividad de Seguros para identificar y reducir fraudes en las solicitudes de seguros de vida. Más del 80% de las aseguradoras también emplea registros de salud electrónicos, MIB Plan-F y verificaciones de antecedentes penales. Además, otras siete herramientas, que van desde análisis basados en riesgos de crédito hasta servicios en línea (por ejemplo, Zillow, Google Street View, etc.), son empleadas por más del 60% de las aseguradoras, mostrando una gran variedad de herramientas utilizadas para combatir el fraude.

Las aseguradoras están explorando opciones adicionales para sumar a esta lucha. Las soluciones de datos en vigor de MIB (Jumbo y/o Total Line) y la verificación de identidad son las herramientas más valoradas como nuevas incorporaciones.

La suscripción de pólizas sigue siendo la primera línea en la batalla contra el fraude, especialmente el fraude de agentes. La encuesta encontró que más del 80% de las aseguradoras ha intensificado la capacitación en suscripción para ayudar a identificar señales de alerta y ha aumentado el uso de las bases de datos de MIB.

Algoritmos y análisis

Casi un tercio de los encuestados utiliza algoritmos o herramientas de análisis para marcar solicitudes de suscripción sospechosas. Esto representa el triple de lo reportado en la encuesta de 2016, lo cual es comprensible dada la evolución tecnológica de los últimos ocho años.

Ejemplos reportados incluyen:

- Informes de actividad inusual

- Revisiones de pólizas pendientes y en vigor

- Herramientas clasificadoras de riesgos

- Herramientas de puntuación de crédito

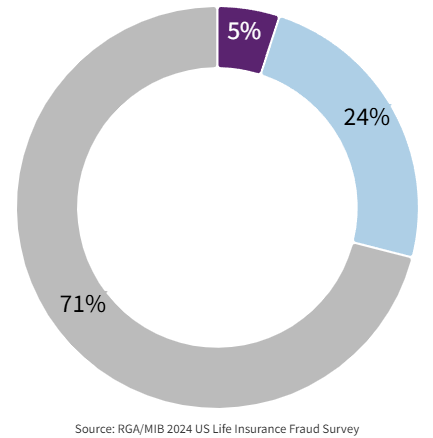

Más del 70% de las aseguradoras muestra interés en emplear análisis de datos o herramientas tecnológicas para identificar solicitudes fraudulentas. Aunque sólo el 5% de las aseguradoras usa actualmente inteligencia artificial para combatir el fraude, otro 24% está activamente explorando soluciones de este tipo.

Figure 3: AI solutions to detect or combat fraud

Las aseguradoras estarían dispuestas a incorporar herramientas adicionales en la suscripción de pólizas, pero carecen de datos suficientes para garantizar su efectividad. Entre estas herramientas destacan:

- Identificaciones de ciudadanos extranjeros y verificaciones de ciudadanía

- Verificaciones de antecedentes penales creíbles

- Verificación de ingresos y patrimonio neto

- Información sobre visas

- Riesgos relacionados con el lavado de dinero

- Mejores verificaciones de empleo

Vislumbrando el futuro

La encuesta revela que las aseguradoras prevén un aumento en innovación para mitigar el fraude en los próximos años.

Datos y fuentes de datos

- Biometría para validar la identidad de los solicitantes

- Bases de datos confiables para historiales financieros y médicos

- Fuentes no convencionales para predecir factores de riesgo

Inteligencia artificial

- Detección de patrones inusuales de comportamiento mediante IA

- Soluciones para identificar negocios cuestionables

- Evaluación de casos mediante inteligencia artificial como parte de la oferta de productos suscripción simplificada

Evaluaciones de riesgo de fraude

- Incorporar más fuentes de datos en las preguntas de las solicitudes para asegurar la revelación de condiciones o actividades conocidas

- Herramientas de verificación de ingresos y patrimonio para detectar fraudes financieros, así como herramientas para identificar fraudes relacionados con el uso de tabaco y discrepancias en altura/peso

- Desarrollar la capacidad de marcar posibles defraudadores en plataformas de suscripción antes de la presentación de la solicitud

Próximos pasos

A partir de un análisis integral de los resultados, RGA sugiere cuatro prácticas clave:

- Compromiso con los clientes: perfeccionar el proceso del cliente mediante técnicas de ciencia del comportamiento que promuevan aplicaciones precisas y desincentiven la tergiversación de datos. La ayuda de un examinador también podría ayudar en este proceso.

- Fortalecer las capacidades de detección: implementar formación continua en suscripción para identificar señales de alerta y optimizar el uso de bases de datos como las de MIB. Modernizar los motores de reglas de suscripción para alinearlos con las herramientas avanzadas de detección de fraude.

- Adoptar innovaciones tecnológicas: ampliar el uso de herramientas basadas en datos, algoritmos y bases de datos del sector para optimizar la detección de fraudes. Estas herramientas contribuyen a reducir la carga financiera asociada con la antiselección.

- Monitorear pólizas vigentes: mantener el seguimiento posterior a la emisión para detectar patrones de antiselección, utilizando recursos como soluciones de datos de MIB, IAI, reclamaciones médicas, historiales de prescripciones y Plan-F.

Conclusión

El fraude continúa siendo una amenaza constante y relevante para la industria de seguros de vida. No existe una solución única; sin embargo, un enfoque coordinado de las aseguradoras puede optimizar la detección y prevención. Esto incluye el uso de recursos avanzados, capacitación, herramientas y fuentes de datos.

Herramientas como las bases de datos contributivas, incluido el Data Vault de MIB, facilitarán un análisis más detallado del comportamiento antiselectivo y el fraude, especialmente a medida que más aseguradoras participen y el recurso crezca en escala. La detección colaborativa de "banderas rojas" permitirá a las aseguradoras realizar preguntas más específicas a los solicitantes y reducir el riesgo de fraude.

Los valiosos hallazgos de la encuesta de fraude en seguros de vida de EE.UU. 2024 proporcionan un plan para combatir esta preocupación en constante evolución. Para discutir en mayor profundidad los resultados de la encuesta y las posibles soluciones, comunícate con RGA.